親が亡くなったら発生する土地の相続。相続税がどのくらいかかるか、相続税対策として何ができるか考えている方も多いのではないでしょうか。

相続税には基礎控除額がありますが、2015年からこの額が大幅に引き下げられたことで、相続税は一部の富裕層にとっての関心事ではなくかなり身近な存在になりました。

この記事では、相続税についての基本的な知識はもちろん、申告するべき相続税額の計算方法や相続税評価額の確認方法、土地の相続税を軽減する特例や控除まで解説します。

\最適な土地活用プランって?/

土地からお探しの方は、まずはご希望のエリア、または現住所をご入力いただければ、最適なプランをご紹介します。

不動産の相続について基礎的な知識を知りたい方はこちらの記事を参考にしてください。

土地にかかる相続税の基礎知識

親が亡くなると、その親が所有していた財産は、配偶者や子が相続することになります。この財産の移転にともなって相続税が発生する可能性があります。

相続税の対象となる主な財産とは

相続税がかかるかどうかは親の全財産を大まかに把握すればわかります。

相続税の対象になるのは、現金や普通預金、定期預金などの預貯金だけでなく土地や建物、有価証券、生命保険があります。

実際の計算時には、土地や建物は「評価額」に計算しなおす必要があります。

なお、財産を把握する場合は借金などのマイナスの財産もカウントされるので、しっかり把握することが大事です。

土地の相続税がかからないケース

土地の相続税がかからないケースもあります。

基礎控除の金額は、3,000万円+(法定相続人の数×600万円)で求められます。そして、相続税がかかるのは遺産総額がこの基礎控除額を超える場合です。

| 法定相続人 | 基礎控除額 |

|---|---|

| 1人 | 3,600万円 |

| 2人 | 4,200万円 |

| 3人 | 4,800万円 |

| 4人 | 5,400万円 |

相続税計算の流れ

相続税がいくらかかるかは、自分で大まかに計算することが可能です。ただし、相続税に関する手続きは10カ月の期間が決められていることや、素人には難しい内容が多いことなどから、税の専門家である税理士に依頼して話を進めることをおすすめします。

土地にかかる相続税はいくらになるか、そもそも相続税はどのように計算するのか把握しておきましょう。相続税の大まかな計算方法を知っておくと、自分が支払うべき相続税がいくらかを知ることが可能です。

相続税の計算は、課税価格 × 税率 – 控除額で算出することができます。

もし相続する人が複数人いる場合、まず相続する遺産の合計額から総額を導き出し、相続税を計算します。その上で、各個人が納付すべき相続税を算出することができるのです。

STTEP1:課税遺産総額を計算する

相続税の基礎控除は、相続が発生した際に必ず被相続人の遺産総額から控除できる金額です。基礎控除額の計算式は以下となります。

遺産総額がこの基礎控除額を超える場合は相続税がかかります。

STEP2:相続税の額を計算する

法定相続人は、相続を放棄した人物がいたとしてもその人を含めて計算されます。また、相続放棄した人物に代わって相続する人物がいたとする場合、その人は法定相続人には含まれません。

法定相続分の割合は以下のようになります。

<配偶者と子供が相続人である場合>

配偶者2分の1 子供(2人以上のときは全員で)2分の1

<配偶者と直系尊属が相続人である場合>

配偶者3分の2 直系尊属(2人以上のときは全員で)3分の1

<配偶者と兄弟姉妹が相続人である場合>

配偶者4分の3 兄弟姉妹(2人以上のときは全員で)4分の1

相続税を計算する際の税率と控除額は以下のようになっています。

| 法定相続分の取得金額 | 税率 | 控除額 |

|---|---|---|

| 1000万円以下 | 10% | – |

| 3000万円以下 | 15% | 50万円 |

| 5000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

例えば土地を所有している父が亡くなり、母と2人の子で相続する場合、基礎控除額は以下のように計算します。

遺産総額が3,000万円だった場合、基礎控除額4,800万円よりも遺産のほうが少なくマイナスになるため相続税が発生せず、相続税の申告を行う必要はありません。

また、遺産総額が1億円だった場合、基礎控除額の4,800万円を引いて、課税遺産総額は5,200万円となります。これを法定相続分の割合と上記の表を参考に、母と二人の子供で分けた場合、相続税額は以下のように計算できます。

<母>5,200万円×1/2=2,600万円

2,600万円×15%(税率)−50万円(控除額)=340万円

<子供A>5,200万円×1/2×1/2=1,300万円

1,300万円×15%−50万円=145万円

<子供B>5,200万円×1/2×1/2=1,300万円

1,300万円×15%−50万円=145万円

「340万円+145万円+145万円=630万円」で相続税額の合計は630万円となります。あとは、この相続税額を実際に相続した金額で按分することにより、それぞれの税額を計算することができます。

配偶者の有無

合計額

※半角数字で入力してください。

そのため、相続税対策は土地活用のプロに相談するのがひとつの有効な方法です。

イエウール土地活用なら、複数の企業が作成した土地活用プランを取り寄せることができますので、相続税対策として土地活用を検討されている方は参考にしてみてください。

\最適な土地活用プランって?/

土地からお探しの方は、まずはご希望のエリア、または現住所をご入力いただければ、最適なプランをご紹介します。

土地の相続税評価額を確認する方法

財産評価の公平性を確保するために、土地や建物は相続税を計算するときの金額は市場での取引価格ではなく、定められた画一的な方法で評価します。これを相続税評価額と呼びます。

不動産のうち、建物(家屋は)評価額は「固定資産税評価額×1.0%」で計算します。

固定資産税評価額とは固定資産税などを計算するために自治体が設定しているものです。送付されてくる課税明細書にある「価格」の欄を見ると、固定資産税評価額が記載されています。固定資産税評価額は都税事務所や、市(区)役所または町村役場で確認することもできます。

土地については路線価方式・倍率方式のいずれかの方法で評価されます。

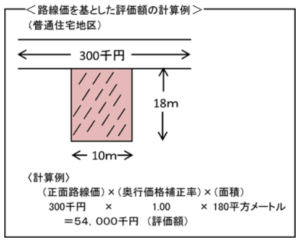

路線価方式

路線価方式は、路線価が定められている地域の土地の評価額方法です。道路に面する宅地の1平方メートルあたりの価格のことで、千円単位で表示されています。

毎年7月を目安に更新されており、国税庁ホームページの路線価図で確認することができます。

<参考>国税庁:令和4年分の路線価等について(2022年)

この場合、土地の相続税評価額は路線価×補正率×面積で求めることができます。

例えば路線価が「300c」と表記されていた場合、これはこの道路に隣接する土地を1平方メートルあたり300,000円で評価することを意味しています。路線価300c、補正率1%、面積180平方メートルだった場合、300c×1%×180で計算することができ、評価額は5,400万円と分かります。

ただし、土地の形がいびつだったり2方向が道路に面していたりするなど土地によって状況が異なるため、一定の割合で減額されます。この減額計算は納税者が自ら行う必要があるので、申告の際には忘れないようにしましょう。

倍率方式

路線価が設定されていない地域では倍率方式が採用されています。倍率方式における土地の評価額は、その土地の固定資産税評価額に一定の倍率を乗じて計算します。

例えば、固定資産税評価額が1,000万円の土地が倍率1.1倍のエリアにあるのであれば、1,000万円×1.1=円と計算できます。1,100万円がその土地の相続税評価額です。

路線価図および評価倍率表は、国税庁ホームページで閲覧できます。それぞれの見方も掲載されているので確認してみましょう。

<参考>国税庁:令和4年分財産評価基準を見る

土地の相続税を軽減する特例や控除

相続する財産が高額だと、納付しなければならない相続税も高くなってしまいます。しかし、控除や特例を活用することで節税対策ができることもあります。代表的な控除や特例について解説します。

相続税額を減額できる特例や控除

相続税額を減額できる特例や控除には、一定の条件を満たしている場合に適用できる物が多くなっています。

ここでは、相続税を抑えられる特例や控除をご説明します。

配偶者の税額の軽減

配偶者控除とも呼ばれるこの控除は、財産を相続する配偶者が適用となります。配偶者が相続した財産が1億6,000万円未満または法定相続分のうち多いほうの金額まで相続税が免除されます。

例えば、夫から4億円の財産を相続した場合で考えてみましょう。配偶者と子で相続した場合、配偶者の法定相続分は半分の2億円です。この場合、2億円まで相続税を免除されるということになります。

ただし、亡くなった人と内縁関係にあると適用されないので注意しましょう。配偶者控除が適用される場合は、相続税が0円だったとしても税務署へ相続税の申告をしなければなりません。

<参考>国税庁:No.4158 配偶者の税額の軽減

障害者の税額控除

障害者控除は、障害者が相続人の場合に適用できる控除です。

控除額は、それぞれ以下の金額となります。

| 区分 | 控除額 |

|---|---|

| 障碍者 | 27万円 |

| 特別障碍者 | 40万円 |

| 同居特別障碍者 | 75万円 |

<参考>国税庁:No.4167 障害者の税額控除

未成年者の税額控除

未成年控除とは、法定相続人が満20歳未満の未成年で、遺産を相続や遺贈した場合に相続税額から一定金額を控除するものです。

未成年控除額の計算式は以下となります。

たとえば、満18歳の方が適用できる未成年控除は、「(20歳 − 18歳)× 10万円 = 20万円」を控除できます。

<参考>国税庁:No.4164 未成年者の税額控除

小規模宅地の特例

亡くなった人が居住していた土地を相続する場合に適用となる特例です。約80~50%相続税が軽減されます。適用される宅地には特定居住用宅地等、特定事業用宅地等、特定同族会社事業用宅地等、貸付事業用宅地等の4種類です。

中でも最も多いのが特定居住用宅地等に分類される、亡くなった人が居住していた土地を相続するケースです。

特定居住用宅地等に分類される土地を相続し、特例を活用するには条件があります。それは、被相続人・被相続人を生計をともにする親族が居住していた土地であること、建物が建築されていることの2点です。

また減税される土地も240㎡までと決められています。この特例は、自分も住んでいる住居を相続した際に相続税が支払えず売却しなければならないということを回避する目的があります。

配偶者居住権の適用

被相続人に配偶者がいて、配偶者が相続人となる場合には、配偶者居住権を適用することが可能です。

配偶者居住権とは、相続の発生前から配偶者が相続財産である自宅に住んでいた場合には、家の所有権を相続する必要なく居住権を所有して住み続けられる権利です。

つまり、不動産の権利を所有権と居住権に分けて、所有権を他の人が相続し、配偶者は居住権を必ず相続できます。

配偶者居住権を適用する場合には、相続税額を抑えて自宅に住み続けることが可能となります。配偶者居住権は相続登記が必要な点には注意しておきましょう。

贈与税額を減額できる特例や控除

相続の前に贈与を行うことで、相続税を抑えることも可能です。

贈与をする場合は、110万円までは非課税で贈与することができ、それ以上の額を贈与する場合に贈与税がかかってきます。

- 贈与税 = 課税対象の遺産額 × 税率 – 控除額

- 課税対象の遺産総額 = 遺産総額 – 110万円

贈与税を計算する際の税率と控除額は以下のようになります。

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | – |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1000万円以下 | 40% | 125万円 |

| 1500万円以下 | 45% | 175万円 |

| 3000万円以下 | 50% | 250万円 |

| 3000万円超 | 55% | 400万円 |

その贈与を行った際の贈与税にも、配偶者控除を適用できます。

贈与税の配偶者控除

贈与税の配偶者控除はおしどり贈与とも言われ、配偶者が贈与を受ける場合には、贈与財産の2000万円まで贈与税が非課税となります。

夫婦は結婚20年以上であり、自宅など居住用の不動産を購入するための金銭を贈与等の条件を満たしていれば適用が可能です。

売却して適用できる特例

相続した土地を売却する場合には、特例を適用することで相続税額を払った分、他の税額を抑えることが可能です。

相続した空き家の譲渡所得3000万円特別控除

相続した空き家を売却する場合、「被相続人の居住用財産(空き家)にかかる譲渡所得の特別控除の特例」を適用して、売却した際の譲渡所得額から最大3000万円まで控除することが可能です。

特例を適用するためには、以下の要件を満たしてる必要があります。

- 1981年(昭和56年)5月31日以前に建築の住宅

- 区分所有の建物登記がされていない建物

- 相続の開始直前まで被相続人以外の居住者がいない

また、空き家となった実家を活用させることで固定資産税や相続税の節税を行うこともできますので、実家の土地の活用を考えている方は以下の記事をご覧ください。

取得費加算の特例

相続した土地を3年以内に売却する場合は、取得費加算の特例を適用することで、税額を控除できます。

- 取得費加算する相続税額 = 相続税額 ×{相続税の課税価格の計算のもと算出された財産の価額÷(相続税の課税価格+債務控除額)}

- 譲渡所得金額 = 売却益 – {(取得費+加算する相続税額)+譲渡費用} – 特別控除

取得費加算の特例は、譲渡所得税の控除額である取得費に相続税額を加算できるもので、以下の条件を満たしている必要があります。

- 被相続人の亡くなった日から3年10ヶ月以内の売却

- 相続税を支払っている

土地の相続税対策にはどんな方法がある?

相続税は、相続する財産によっては高額な税金が発生することがあります。そこで、上手に節税する方法についてチェックし、少しでも相続税を少なくできるようにしましょう。

アパート経営で節税

土地を相続したら節税対策としてアパート経営をすることを検討してみても良いかもしれません。このような土地活用は、財産評価額を減らしてくれるため、相続税の節税につながります。

相続した土地に賃貸物件を建てると、不動産を他人に貸すことになるので自分で自由に使えなくなります。そのため権利の制約が生じ、更地の状態よりも評価額が下がります。

また、アパート経営することで家賃収入が発生するので、得た家賃収入を相続税の支払いに回すことも可能です。

他にも相続税対策になる土地活用方法はいくつかあります。以下の記事からアパート経営以外にも相続税対策のできる土地活用方法を探してみましょう。

土地活用の企業に相談

土地活用を検討する際には、土地活用のプロである業者に相談するのがおすすめです。しかし、1社だけでプランや見積もりを決めるのではなく、複数の業者の提案を比較検討して決めるのがベストです。

複数の業者に見積もり依頼をするのは手間がかかることですので、イエウール土地活用を活用して無料見積もりで一括請求することをおすすめします。

同じ内容で見積もり依頼をしても業者によって提示する金額や内容が異なります。また、担当者が信頼して頼める人かどうかを判断するためにも、複数の業者で比較検討することが大切です。

イエウール土地活用なら、オンラインで複数の企業が作成した土地活用プランを取り寄せることができます。相続税対策をお考えの方は、プラン確認し土地活用を検討してみるのも良いでしょう。

\最適な土地活用プランって?/

土地からお探しの方は、まずはご希望のエリア、または現住所をご入力いただければ、最適なプランをご紹介します。

相続税の申告方法と申告期限

相続税の額は期限内に申告する必要があります。

相続税の申告方法

相続税は管轄の税務署にて、必要書類を提出して申告を行います。自身で申告書を作成して手続きを進めることもできますが、手続きは複雑で手間がかかりやすいです。

そのため、相続税に関する知識が豊富な税理士に依頼して、申告をサポートしてもらうことがおすすめです。相続税は申告内容が間違っていると、ペナルティを課せられてしまい、税負担が重たくなることもあります。

自身での申告だと内容を間違えて失敗したり、手続きの複雑さから申告期限までに間に合わなかったりすることも多いため、税理士に依頼することがおすすめです。

相続税の申告期限

相続税の申告は、被相続人の死亡の事実を知った翌日から10ヶ月以内に行わなければなりません。ポイントは被相続人が死亡した日からではなく、死亡の事実を知った翌日から10ヶ月以内であるということです。

そのため、被相続人の死亡日よりも後に相続人がその事実を知った場合は、事実を知った日の翌日から期限をカウントします。また、期限の最終日が土日祝日と重なる場合は、その翌日までが期限となります。

期限内に申告をしないと、延滞金や無申告加算税、場合によっては重加算税などの重たいペナルティを課せらてしまうため、期限は必ず守りましょう。

事前準備で相続をスムーズに進めよう

亡くなった人の財産を相続すると、相続税が発生する場合があります。しかし、金額などによっては相続税が発生しないこともあります。

もし相続税が発生したら、10カ月以内に申告から納付まで行わなければなりません。自分で行うことが難しい場合は、税理士などのプロに依頼して進めるのがおすすめです。

また、土地活用などの節税対策をして少しでも相続税を減らすことも検討してみましょう。相続をしても困らないように、相続税についての基本的なことはきちんと把握しておくと安心でしょう。

将来的に土地を相続するかもしれない場合には、土地にかかる相続税を確認して相続税対策をしておくことをおすすめします。

記事のおさらい

土地にかかる相続税を計算するときに注意すべきポイントは?

地価変動期などに前後の年次の路線価をもとに計算し、過少申告してしまったら、故意でなくてもその分には延滞税がかかるので、注意してください。

(記事監修:不動産エコノミスト 吉崎誠二さん)

記事のおさらい

土地にかかる相続税を減らすために何ができますか?

また、居住用として貸すこと(賃貸)で、借家権が考慮されたり、特例が使えたりして評価額が下がります。また、不動産購入時の借り入れは、資産の減額計算になります。以上3点がポイントです。

(記事監修:不動産エコノミスト 吉崎誠二さん)