駐車場の経営を始める前に、経費計上できる費用って何があるんだろう。

土地なしで駐車場を始めるから、土地の購入費も経費にできる…?

他の土地活用と比較して少ない自己負担で始められる駐車場経営ですが、その前にどんな費用を経費にできるか知っておくと、確定申告で税金を抑えることも可能です。

それでは、駐車場の経営を始める前や継続的にかかる費用のうち、何を経費とできるか詳しくご説明します。

駐車場の経営で経費計上できる費用

駐車場の経営では、経費とできる費用をしっかり計上することで、確定申告の際に税金を抑えられます。経費計上できる費用は、一般的に土地の所有者である自分が負担した分の費用です。

駐車場経営で経費計上できる費用は以下の通りです。

- 駐車場の経営を始めるまでの準備期間にかかる費用

- 駐車場経営で継続的にかかる費用

- 駐車場の経営を終える際にかかる費用

これら3種類の経費計上可能な費用について、詳しく解説していきます。

駐車場の経営を始めるまでの準備期間にかかる費用

まずは、駐車場の経営を始めるまでの準備期間にかかる費用についてご説明します。

かかる費用とその相場は以下のとおりです。

| 費用 | 費用の相場 | |

|---|---|---|

| 土地の整備費 | 残置物の撤去費 | 1~3万円 |

| 整地費用 | 1,500円/㎡ | |

| 舗装費用 | アスファルト舗装:3,000円/㎡~ コンクリート舗装:5,000円/㎡~ | |

| ライン引き費用 | 5,000円/月~ | |

| 車止めのブロック | 6,000円/台 | |

| 看板の設置費用 | 料金案内 | 10万円 |

| 約定看板 | 2万円 | |

| 満室表示機 | 20万円 | |

| 誘導看板 | 1万円 | |

| 看板証明 | 10万円 | |

| 設備費用 | 料金精算機 | 65万円/台 |

| 精算機用の雨用テント | 9万円 | |

| フラップ板 | 13万円/台 | |

| 外灯 | 約3万円/1基 | |

| 監視カメラ | 購入:1万円~ リース:5,000円/月 | |

| フェンス | 2万円/m~ | |

| 工事費用 | 数万円 |

土地の整備費

更地を駐車場にするために整地にして整備する費用は、初期費用として経費にできます。土地に家が建っていた場合、解体費用なども初期費用として経費計上が可能です。

土地の整備費用は、アスファルトなどで舗装するか、砂利を敷くだけの未舗装にするかで異なってきます。全くの未舗装で始めるとしても、車が走れる程度の舗装が必要です。不動産会社や管理会社などに委託する場合には、これらの舗装費用も負担してくれるケースもありますので、委託する際に確認しておきましょう。

整備費としてかかる費用は、アスファルト舗装で1㎡あたり6,000円程度、砂利の敷き詰めで1㎡あたり3,000円が相場です。

看板など設置費用

駐車場の目印となる広告看板や、料金体系を紹介する料金表などの設置費用も、初期費用として経費にできます。管理会社に委託する場合には、管理費用に含まれているケースもあるようです。

経費として計上したい場合には、自己負担であることが条件となりますので注意しておきましょう。

経費計上する際は、宣伝広告費として計上します。

管理機器やフェンスなど設置費用

駐車場の運営形態にもよりますが、監視カメラや入場ゲート、隣地との境界にフェンスを設置する場合には、かかる費用は経費計上できます。

月極駐車場にするかコインパーキングにするかで、料金精算機の費用がかかるか決まり、それにより初期費用が大きく変わってきます。

管理を委託する会社によっても異なってきますので、具体的にどのような駐車場の経営がいいかは、土地活用のプロに相談してみると良いでしょう。

駐車場の経営は土地活用のプロに相談

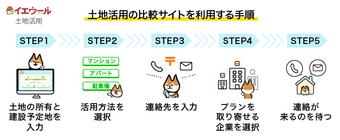

相談する際には、1社だけでなく複数の会社に相談する方法がおすすめです。1社だけですと、自社で得意な活用方法を勧めてきたり、1社しか知らないからと足元を見られて不利な契約となるケースもあります。

そのために、まずは複数社の資料を一括で取り寄せて比較してみましょう。複数社に相談しても、契約するまでは無料で初期費用や利回りを試算してもらえます。

活用事例:大栄パーク神田紺屋町

駐車場経営で継続的にかかる費用

しかし、土地は所有しているだけで税金がかかるように、駐車場も経営しているだけで費用がかかります。

かかる費用とその相場は以下のとおりです。

| 費用 | 費用の相場 | |

|---|---|---|

| 租税公課 | 固定資産税 | 土地評価額 × 税率(1.4%) |

| 都市計画税 | 土地評価額 × 税率(0.3%) | |

| 消費税 | 10% | |

| 個人事業税 | (売上 – 経費 – 給与 – 控除)× 税率 事業主控除:一律290万円 | |

| 減価償却費 | 10万円を超える初期費用を耐用年数に応じて 取得価額 ×{ 1 -(減価率÷2)} 前期の価格 ×(1 – 減価率) | |

| 水道光熱費 | 5,000円~/月 | |

| 管理費 | 管理費:1万円~/月 人件費:8,000円~/日 警備費用:1万円/月 | |

| 修繕費 | 実費 | |

| 損害保険料 | 2,500円~/月 | |

| 借入金の利子 | 借入金額による | |

ここでは、経費計上できる費用をご紹介します。

租税公課:固定資産税・消費税・個人事業税

租税公課とは、国税や地方税などの「租税」と、国や公共団体などに対する交付金などの「公課」を合わせた税金です。

駐車場の経営で支払う税金には、固定資産税や都市計画税、所得税・住民税、個人事業税、消費税などが考えられます。

土地を購入する場合には登録免許税や印紙税なども支払うでしょう。

これら税金のうち、以下の税金が経費計上できます。

- 固定資産税

- 都市計画税

- 個人事業税

- 消費税

- 登録免許税

- 印紙税

減価償却費

10万円を超える初期費用は、減価償却費として耐用年数に応じて経費計上できます。

具体的には、アスファルト舗装やフェンス設置などにかかった費用です。10万円未満の場合には、一括償却の初期費用として経費計上します。

水道光熱費

夜間用の該当や簡易トイレなどを駐車場の敷地内に接地していれば、電気代や水道代などがかかってくるでしょう。

これらは、水道光熱費として経費計上できます。

駐車所場の経営を始める際に、電気の配線や配水管にも注意しておきましょう。

管理費・人件費

自分だけで管理するのは難しいと感じ、不動産会社や管理事務所などに管理を委託するケースもあるかと思います。

管理を委託する場合には管理費が、管理者を雇っている場合には人件費がかかってきます。この管理費や人件費は経費として計上が可能です。

修繕費

フェンスや夜間照明などが破損した場合、修繕をするかと思います。

修繕にかかった費用は、修繕費として経費計上が可能です。

損害保険料

駐車場の経営を始める際に、万が一の事故や災害に備えて保険に加入する方もいらっしゃることでしょう。

地震保険や事務所の火災保険など、毎月かかる損害保険料は経費計上できます。また、損害保険料の消費税は非課税です。

借入金の利子

駐車場にするための土地を購入したり、初期費用だったりのために借入をする場合もあるかと思います。借入金の返済を毎月することになりますが、この借入金の返済は経費計上できません。

ただ、借入金の返済における利子は、支払手数料として経費計上できます。借入をして駐車場の経営を始める方は、借入金の返済をする際に利子を気にしておきましょう。

駐車場の経営を終える際にかかる費用

駐車場の経営が難しくなり、経営をやめようとする場合にもいくらか費用がかかります。

これらの費用も経費として計上できますので確認しておきましょう。

原状回復費

駐車場の経営を辞める際には、土地を契約前の状態に戻す必要があります。契約により変わってきますので、確認しておきましょう。

土地を戻すための舗装工事にかかる費用や看板の撤去費用は、原状回復費として経費の計上が可能です。

原状回復についてはトラブルになるケースが多いため、駐車場とする前に現状がどのような状況か写真などに収めておくことをおすすめします。

違約金

駐車場の経営者自信の都合により、経営を辞めたり管理会社を変更したりする場合、駐車場の契約者(利用者)や管理会社へ違約金の支払いが必要です。

駐車場の契約を始める際に、管理事務所に依頼する方もいらっしゃるかと思います。違約金についての詳細は、管理会社に有利なように作成されているケースが多いかと思いますのでご注意ください。

違約金は経費計上できますが、契約する前に十分に確認しておくと損しないでしょう。

契約者への対応費用

管理事務所や契約者への対応にかかる費用は、通信費や雑費として経費計上できます。

対応にかかる費用として考えられるのは、駐車場の経営を辞める事情説明や管理会社が変わる場合には契約社の変更費用、引き継ぎ費用などです。細かい費用では、契約内容の変更や駐車場代金の振込口座を変更する際にかかる費用も経費計上できます。

以上が、所有している土地で駐車場の経営をする際に経費計上できる費用です。基本的に、駐車場の経営にかかる費用はほとんど費用として計上できます。それでは、土地の購入も経費計上できるか考えていきましょう。

土地の購入費は経費計上できる?

土地を所有しておらず土地の購入から駐車場の経営を考えている場合に、「土地の購入費も経費計上できる?」と思われるかもしれません。

また、土地を借りて駐車場を始める場合にも、地代は経費になるのでは?と思われるでしょう。

この土地の購入費や賃料についてご説明します。

土地の購入費は経費にできない

駐車場経営を始めるために購入した土地の購入費は経費として計上することができません。土地は、時間の経過や使用によってその固定資産の価値が減少しない非減価償却資産です。

そのため、時間の経過とともに資産の価値が減っていく建物とは異なり、経費として計上することができなくなっています。

また、駐車場経営を始めるときに、土地を借りて経営を始める方もいらっしゃるでしょう。

その際、生計を一にしている親族から土地を借りている場合には、親族に支払う地代を経費として計上することができない点は注意が必要です。

借入金での購入は利子を経費にできる

土地を購入する際に借入をすると、借入金の返済が必要です。この借入金の返済では、土地の購入費にかかる利子(金利)と元本返済をします。

この元本の返済額は経費として計上できませんが、借入金の利子(金利)は経費計上が可能です。

ですが、土地の購入となるとおそらくかなりの購入費用となるため、借入金の利子もかなりかかってくるでしょう。

固定資産税などの費用を支払いつつ借入金の返済もすると、ほとんど手元に残らなくないケースも多いかもしれません。

利子は経費とできますが、借入金をできるだけ少なくして、なるべく自己資金で購入することをおすすめします。

土地なしでの駐車場経営は利回りから考える

土地なしで駐車場の経営を始める場合には、借入金か自己資金で土地を購入して始めることになるでしょう。土地を購入して始める場合には、購入費を改修して利益を上げられるようにする必要があります。

そのために、立地や周辺状況から考える時間単位の料金、駐車場の稼働率などから利回りを考えましょう。

おすすめしたい方法は、土地活用のプロに相談して、具体的な収益プランを試算してもらう方法です。実地調査もして実際に活用するとどうなるか、効率の良い活用方法を提案してもらえるでしょう。

契約するまでは無料で相談できますので、まずは一括で資料を取り寄せることをおすすめします。

それでは、経費計上をするとどのように確定申告を抑えられるかご説明します。

経費計上すると確定申告で税金を抑えられる

確定申告で税金を抑えるには、経費計上と特別控除の適用があります。

なぜなら、駐車場収入にかかる税金は、以下の式で計算するからです。

所得税額 = 課税対象額 × 税率 – 控除額

特別控除は、確定申告の方法や適用する特例で控除額が決まっていますので、大幅な節税は見込めません。

そのため、経費とできる費用をしっかり経費計上することが、1番の節税方法です。

青色申告で65万円控除を受けられる

確定申告の方法には、青色申告と白色申告があります。青色申告は複式簿記で帳簿をつけることが義務付けられており、白色申告は簡易帳簿で良いとされています。

申告方法が少々面倒ですが、青色申告をすることで65万円の特別控除を受けることが可能です。65万円の特別控除を受けると、以下のように計算できます。

課税対象の所得額 = 駐車場収入 – 経費 – 65万円

駐車場収入から65万円を引くと、課税対象の所得額を減らせるため、税金を減らせます。

個人事業の駐車場経営

駐車場経営による収入は、不動産所得か事業所得として申告します。基本的に、個人事業として駐車場の経営をしている場合、確定申告では不動産所得として扱われます。

ですが、事業所得の方が税制上の優遇措置を多く受けられ、経費計上できる費用の幅も位広いため、節税はしやすいものです。

そのため、事業所得としての確定申告を考えるかと思います。

事業所得として判断される基準は、「他人の車を自己責任で保管している駐車場か」で具体的には以下の3点です。

- 管理人の常在(管理事務所の常設)

- 駐車場内の事故や車盗難の責任を負う

- 駐車場の出入りを制限かつ使用外の時間は施錠

サラリーマンが駐車場経営する際の経費

サラリーマンが副業として駐車場の運営をする場合には、確定申告の方法や経費について注意が必要です。駐車場収入は不動産所得になるけれど、一定の条件を満たしているから事業所得として申告できると思われるでしょう。

しかし、サラリーマンの副業でしている場合には、給与所得以外の所得は雑所得と判断されることが多く、その判断も加わってきます。

また雑所得は、どの所得にも該当しなかった所得として扱うための所得項目であることから、不動産所得として扱われる可能性もあるため申告時には税理士に確認してみると良いでしょう。

事業所得や不動産所得であれば以下を適用できますが、雑所得では以下の適用が難しくなります。

- 給与所得との損益通算

- 青色申告特別控除

- 青色事業専従者給与

- 少額減価償却資産の特例(30万円未満)

- 純損失の繰り越しと繰り戻し

駐車場にかかる税金はいくらになるか

駐車場にかかる税金がいくらになるかは、立地や周辺の相場、それによる利回りなどから異なってきます。確定申告の際には、個人事業かサラリーマンかによって、税金が少しかわってくるでしょう。

計算方法は、以下のとおりです。

- 個人事業者が駐車場経営をする場合

課税対象の所得 = 課税対象の駐車場収入 + その他の所得

38万円 < 課税対象の所得

所得税 = 課税対象の所得 × 税率

- サラリーマンが副業で駐車場経営をする場合

課税対象の所得 = 課税対象の駐車場収入 + 給与所得 (損益通算)

20万円 < 課税対象の所得

所得税 = 課税対象の所得 × 税率

詳しくは、以下の記事をご覧ください。

駐車場経営を考えたら土地活用のプロに相談

駐車場の経営では、確定申告で費用をしっかり経費計上することが儲かる1番の方法です。費用を計上できるように、かかった費用をきちんと帳簿につけておくと、青色申告を適用できて特別控除も受けられます。

個人事業でもサラリーマンの副業でも、儲かるために駐車場の経営を考えたと思いますので、納める税金を少なくできるようにこれは経費かと常に意識しましょう。

また、駐車場の経営は、自分だけで考えるより駐車場経営のプロに相談するのが1番です。ですが、どこに相談したらいいのか悩まれるかと思います。まずは、土地活用をしている会社の資料を一括で取り寄せてみましょう。

資料を取り寄せると、電話かメールなど自分が選択した方法で連絡が届きますので、そこで土地を駐車場にできないか考えていると相談することをおすすめします。

契約するまでは無料で相談できますし、収益プランも試算してもらえます。まずは、資料を取り寄せて具体的な駐車場の経営を考えていきましょう。