アパート経営を始める際に「個人事業主として開業すべきか」悩んでいる人も多いのではないでしょうか。

本記事では、個人事業主になるメリットやデメリットに加え、開業するのに必要な書類などを詳しく説明します。

また、2023年10月から始まったインボイス制度がアパート経営の個人事業主に与える影響についても解説します。

- アパート経営を始めるのであれば個人事業主として開業したほうがいい!

- とはいえ、個人事業主は「個人事業税」や「必要書類が多く記帳が複雑」「失業保険が貰えない」といった点があることはおさえておく

\最適な土地活用プランって?/

土地からお探しの方は、まずはご希望のエリア、または現住所をご入力いただければ、最適なプランをご紹介します。

アパート経営については、以下の記事をご覧ください。

アパート経営をするなら個人事業主が有利!

アパート経営を始めるのであれば個人事業主として開業するといいでしょう。

一般的に10室以上を賃貸住宅として貸し出している場合、事業的規模とみなされ、個人事業主として開業する必要があります。そうでない場合は開業しなくても特に問題はありません。

ですが、個人事業主になることで計上できる経費が増えたり、控除額が増えるなど様々なメリットがあるため、今後長期に渡りアパート経営を行うのであれば最初に開業しておくことをおすすめします。

個人事業主として開業するメリット

この章ではアパート経営を個人事業主で始めるメリットを紹介します。

ローンの融資を受けやすい

アパートなどの物件を建築・購入する際、多くの場合、ローンを組んで融資を受けます。

ローンを組むには審査が必要ですが、個人事業主になるとローン融資を受けやすいメリットがあります。

個人事業主であれば、今後事業として本格的に取り組む意欲を金融機関に提示できます。また、帳簿など経営管理をきちんと行うことを期待してもらえるため、より融資を受けやすくなります。

経費の範囲が広がる

個人事業主にあれば、経費として認められる範囲が広がるのもメリットの一つです。

計上できる経費が増えることは、課税所得を減らすことになるため、所得税や住民税を抑える効果があります。

開業届を出さない場合も、いくらか経費として計上することは可能ですが、個人事業主と比べて経費の範囲は狭いです。

以下では個人事業主になることで広がる経費を紹介します

年間合計300万まで一括処理が可能

個人事業主の場合、少額減価償却資産の特例により、30万円未満のものは、年合計300円万まで一括で必要経費としての処理を行なうことが認められています。

一方、開業届を出していない場合は10万円以上する備品や機器は耐用年数にしたがって分割する必要があります。

家族への給与が全額必要経費になる

配偶者や両親などに支払う給与がある場合、その給料を全額費用計上できます。

条件として、事前に税務署への青色申告専従者給与に関する届け出をすることが必要になりますが、内容や金額によっては大きな節税効果が得られます。

なお、個人事業主出ない場合、配偶者最大年間86万円、その他の親族最大50万円を控除可能です。

回収不可能の損失分を経費計上できる

貸倒引当金とは、入居者が夜逃げや自己破産で回収不能となった場合、回収不能になった年の分の損失を経費として計上することができます。

アパート経営の損失を経費にすることができるため、課税所得も減らせて、オーナーにとってもありがたい特典となっています。

青色申告で控除額が増える

青色申告特別控除とは、不動産所得や給与所得を合算した総所得から最大で65万円の所得控除を受けられる制度です。

なお、この特別控除を受けるためには事業的規模やe-Taxや電子帳簿保存を利用していなければならない、などの条件があります。

赤字分を繰越できる

アパート経営で赤字が出た場合、青色申告を行うことで最大3年間その赤字を繰越したり、繰戻したりすることができます。

特にアパート経営を始めた年や大規模修繕を行った年は、支出が多くなり、収支が赤字になることが多いです。

その赤字を黒字の年にぶつけることで、その年の不動産所得を目減りさせることが可能になります。そのため、所得税や住民税の節税につながります。

補助金・助成金の申請ができる

個人事業主の場合、開業する際に補助金や助成金をもらえる可能性があります。

補助金や助成金の申請をする場合、開業届が必要になるケースが多いです。よってこれらの恩恵を受けられるのは個人事業主のメリットといえます。

初年度から小規模共済に加入できる

小規模企業共済は、個人事業主が退職金代わりになる共済金を積み立てられる制度です。

開業しなくても加入はできますが、小規模企業共済に加入するには確定申告書の写しの提示が必要になります。

まだ確定申告していない初年度から加入するには、開業届の写しを提出する必要があり、個人事業主の場合は初年度から小規模共済への加入が可能です。

\最適な土地活用プランって?/

土地からお探しの方は、まずはご希望のエリア、または現住所をご入力いただければ、最適なプランをご紹介します。

個人事業主として開業するデメリット

また、アパート経営で個人事業主になる場合は以下のようなデメリットも発生します。

個人事業税がかかる

アパート経営を個人事業主として開業すると、所得税とは別に個人事業税という地方税を納める必要があります。

個人事業税は、アパート経営の貸付け規模や賃料収入によって判断されます。基本的に、10室以上の事業的規模でアパート経営をしていると、第1業種の不動産貸付業とされ、5%の税率になります。

個人事業税では、最大で290万円の事業主控除があります。

また、個人事業税は所得税のような申告の必要はなく、所得税を確定申告すれば税務者に納付書が送られてきます。その納付書に記載された金額を納付します。

必要書類が多く記帳が複雑

個人事業主の場合、特別控除などを受けられる半面、提出しなければならない書類の種類が多くあります。

また、青色申告で65万円の特別控除を受けるためには、簡易簿記に比べてやや作成が複雑になる「複式簿記」で記帳する必要があります。

失業保険が貰えない

会社を辞めて雇用保険の失業保険を受給している人や、これから受給しようとしている人の場合、個人事業主になると受給資格がなくなります。

失業保険は、求職活動をしている人が受給できるものです。よって、個人事業を開始した場合、ハローワークに申告しなければならず、無申告で失業保険を受給すると不正受給となります。

開業するために必要な届け出

ここでは、アパート経営を個人事業主として開業するのに必要な書類について説明します。

開業届

アパート経営を個人事業主として開業するためには、「個人事業の開業・廃業等届出書(開業届)」を税務署に提出する必要があります。

個人事業主として開業しないのであれば、この書類を提出しなくても特に罰せられることはありませんが、青色申告で節税しようと考えているのであれば提出が必須となります。

開業する場合、「個人事業の開業・廃業等届出書(開業届)」は開業日から1か月以内には提出しましょう。

青色申告承認申請書

税務署に開業届けを提出する際、青色申告承認申請書も一緒に提出すると良いでしょう。これは開業して青色申告をするのに必要で、開業日から2か月以内に税務署に提出する必要があります。

青色申告では、通常の確定申告よりも手間のかかる複式帳簿を記帳しなければなりませんが、その分青色申告特別控除を受けられるなどのメリットがあります。

青色申告のやり方

アパート経営で青色申告をするときは、複式簿記で記帳をしなければなりません。複式簿記とは、1回の取引を複数の科目(原因と結果)で記録するという記帳方法です。

これではよくわからない方もいると思いますので、具体例を用いて説明します。現金で消耗品であるボールペンを3,000円分購入したとき、まず「ボールペンという消耗品代を使った」という原因と「現金3,000円を使った」という結果に分けます。

これを原因と結果を踏まえて、記帳すると以下のようになります。

| 借方 | 貸方 |

| 消耗品代 3,000円 | 現金 3,000円 |

ここで登場した「借方」と「貸方」は複式簿記で必要になる概念で、支払ったら貸方(右側)、受け取ったら借方(左側)と覚えておきましょう。

今回の場合、現金3,000円を支払ったため、貸方に「現金 3,000円」と記入し、ボールペンを3,000円分受けとったため、借方に「消耗品代 3,000円」と記入します。このように、青色申告では、発生した取引を漏れなく仕訳し、記帳していく必要があります。

個人事業開始等申告書

個人事業を開始した際には「個人事業税の事業開始等申告書」を都道府県税事務所に提出することになっています。

地方自治体によって「個人事業税の事業開始等申告書」の名称や手続きは異なります。概ね1か月以内には提出するようにしましょう。

活用事例:Afit(戸建賃貸)

| エリア | 広島県 |

| 土地面積(㎡) | 800 |

| 延べ床面積(㎡) | 421.46 |

| 工法 | 木造在来 |

| 建築費用(円) | 5,000万 |

(株式会社日興ホームの土地活用事例)

アパート経営の個人事業主と法人の違い

アパート経営では個人事業主として開業する以外に、登記をして法人化するという選択肢があります。法人化すると、設立した会社から給与という形で収入を得ることになります。

個人事業主の場合、赤字を3年間繰り越すことができますが、法人の場合、10年間繰り越すことができます。

特にアパート経営では、初年度の減価償却による会計上の赤字が発生します。利益が多く出た年度に赤字をぶつけて相殺することで、納税額を減らすこともできるため、法人のほうが柔軟な会計戦略を描くことができます。

また、アパートを個人で所有している場合、個人の支出とアパート経営に関する支出は明確に分けなければなりません。そのため、個人事業主としてアパート経営を行うと、経費とすることができる範囲は自然と狭くなってしまいます。

しかし、法人化することで、経費化する領収書管理などの手間は増えますが、経費にできる費用の自由度を高めることができます。

デメリットとしては、個人事業主から法人化するためには、登録免許税や定款認証手数料、印紙代、印鑑代がかかります。また、会社としてアパート経営を運営していくと運営費用もかかっていきます。

法人化する目安としては、年収900万円以上の場合です。年収が一定額以上になると税率も高くなるため、法人化することをおすすめします。

インボイス制度が個人事業主に与える影響

2023年10月からインボイス制度が正式に開始されました。

インボイス制度がアパート経営の個人事業主に影響を与えるかどうかは、賃料が課税対象かどうか、さらには借主が事業者かどうかで異なります。

ここではアパート経営の形態ごとでどのような影響があるのかを説明します。

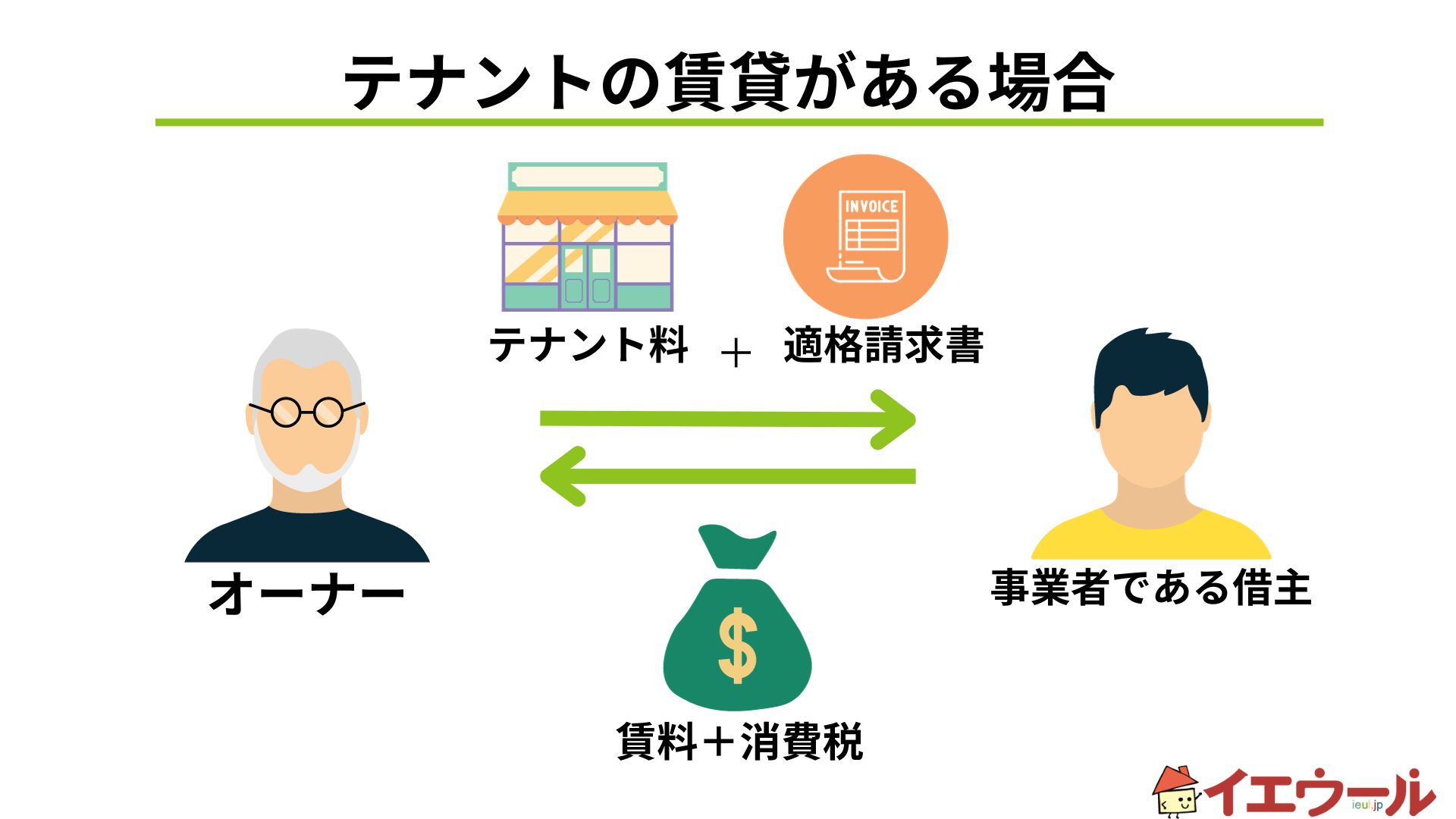

テナントの賃貸がある

インボイス制度が始まると、事業者(アパート経営においては借主)は、消費税の仕入税額控除を受けるのにオーナーが発行する適格請求書(インボイス)が必要になります。

よって、借主が事業者の場合は適格請求書の発行を求められる場合があります。

店舗や事務所などのテナントを賃貸する場合、借主が事業者であることが多いため適格請求書の発行が求められると予想されます。

適格請求書を発行するには課税事業者になって適格請求書発行事業者に登録する必要があります。

課税事業者となれば、借主が仕入税額控除を受けられるようになるため、物件の競争力は相対的に高まると考えられます。

一方で、適格請求書発行事業者の登録を行わない場合は仕入税額控除が受けられないため借主の負担が増えます。そうなればテナントの撤退や賃料減額が要求される可能性があります。

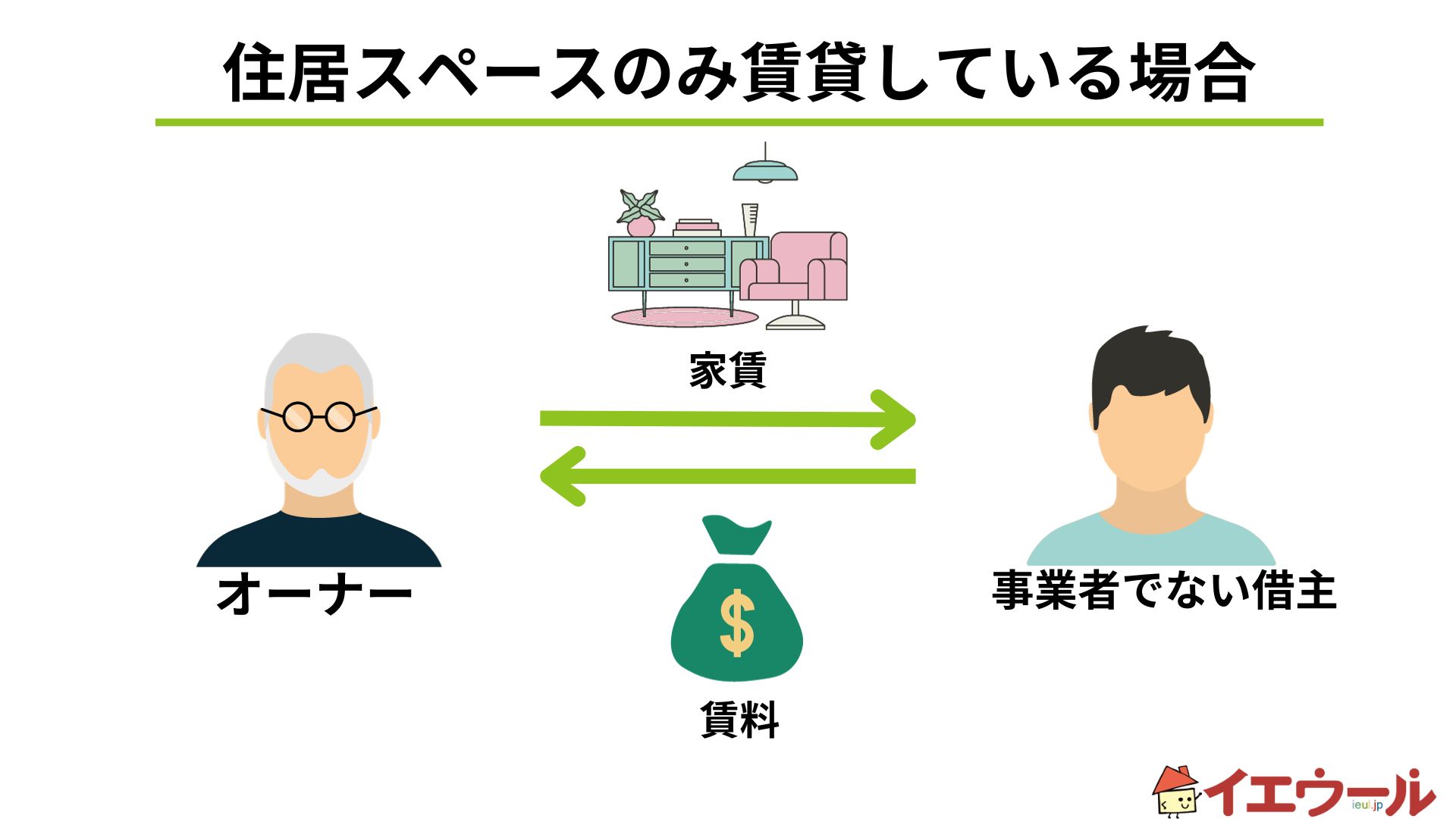

住居スペースのみ賃貸している

テナントの賃料は課税対象ですが、住居用の家賃等、礼金、敷金、共益費は非課税です。

よって、住居スペースのみに限定して賃貸している場合、借主から適格請求書の発行を求められる事はありません。そのため、特に課税事業者になり適格請求書発行事業者になる必要はないでしょう。

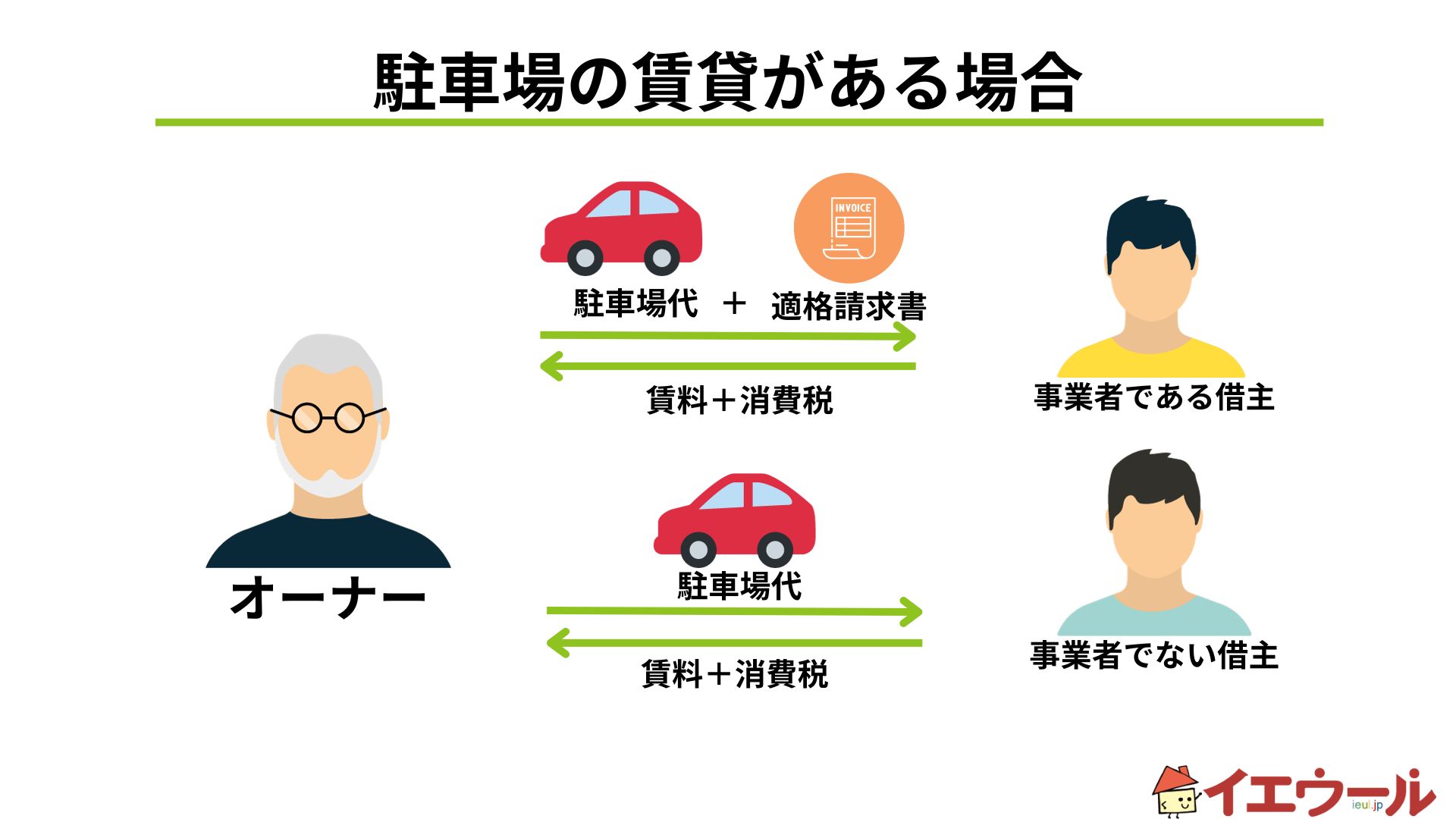

駐車場の賃貸がある

駐車場の賃料は課税対象になります。駐車場の借主が事業者でない場合、適格請求書の発行は求められません。

ですが、駐車場を事業用として借りている場合には適格請求書の発行が求められるため、オーナーは課税事業者になって適格請求書発行事業者に登録する必要があります。

アパート経営において、住居の用途に限定して賃貸する場合、インボイス制度による影響はありません。

ですが、住居用途以外、テナントの賃貸や駐車場の賃貸を同時に行う場合は適格請求書を求められる場合があります。

まとめ

アパート経営を始めるのであれば個人事業主として開業することをおすすめします。

個人事業主になることで様々な恩恵を受けることができますが、同時にデメリットも存在するので注意が必要です。

また、今年から新しく導入されたインボイス制度についても内容をしっかりと理解したうえでアパート経営を始めるようにしましょう。